Prodaja terjatev za izboljšanje likvidnosti

»Podjetja prodajajo terjatve iz več razlogov, največkrat zato, ker potrebujejo dodatno likvidnost, hkrati pa se ne želijo zadolžiti pri banki,« pravi Matija Mazalović, vodja oddelka Odkupi terjatev v NLB.

Kranj – Med bankami, ki se v Sloveniji ukvarjajo z odkupom terjatev, je tudi NLB, kjer po zagotovilu vodje oddelka Odkupi terjatev Matije Mazalovića s strokovnim znanjem in večletnimi izkušnjami svetujejo strankam in hkrati poskrbijo za hitro izvedbo odkupa. Pri tem jim je v pomoč spletna aplikacija, ki uporabnikom omogoča, da vse uredijo na enem mestu in jim za to ni treba v banko. V času epidemije covida-19 je to zelo praktično in zdravstveno samozaščitno.

V NLB ne odkupujejo terjatev občanov, ampak le terjatve, nastale med dvema poslovnima partnerjema. Odkupujejo jih tako od podjetij, ki so stranke NLB, kot tudi od tistih, ki niso njihove stranke, pri tem pa glede pogojev odkupa terjatev ne delajo razlik med njimi. Odkupujejo samo nezapadle terjatve. Kar zadeva rok dospelosti, načeloma ni omejitev, običajno so kratkoročne, s povprečnim rokom dospelosti devetdeset dni, podjetjem pa lahko ponudijo tudi odkup terjatev z daljšo dospelostjo. Imajo tudi primere, ko se partnerja dogovorita za obročno plačilo terjatev, torej za blagovni kredit. Da takšen kredit ne bremeni prodajalca, se ta lahko odloči za tako imenovano brezregresno prodajo terjatev. Prodajalec na ta način pride do likvidnostnih sredstev, dolžnik oziroma kupec pa na dogovorjene roke dospelosti poravnava obveznosti banki.

»Podjetja prodajajo terjatve iz več razlogov, največkrat zato, ker potrebujejo dodatno likvidnost, hkrati pa se ne želijo zadolžiti pri banki. Prodaja terjatev namreč ne pomeni dodatne zadolžitve,« pravi Matija Mazalović in doda, da podjetja dostikrat predvsem ob koncu poslovnega leta uporabijo prodajo terjatev tudi za optimizacijo bilance stanja in izboljšanje finančnih kazalnikov, ki pripomorejo k boljši boniteti podjetja pri bankah in poslovnih partnerjih. V Evropi je takšna optimizacija zelo pogosta, pri nas pa se podjetja te možnosti še premalo zavedajo.

Stroški odkupa terjatev so odvisni od bonitetne ocene odstopnika (prodajalca blaga) in dolžnika (kupca) pa tudi od ročnosti in višine terjatve. Banka izplača prodajalcu znesek v višini računa, zmanjšanega za diskont in nadomestilo za odkup terjatev. »Prodaja terjatev ni draga storitev, temveč je lahko v primeru prodaje terjatev do kupca z odlično boniteto celo ugodnejša od klasičnega kredita, ki bi ga odstopnik najel pri banki. V večini primerov je celotni strošek odkupa terjatev nižji od 0,3 odstotka od zneska terjatve za vsak mesec zapadlosti,« pravi Matija Mazalović in doda, da v NLB odkupljenih terjatev ne zavarujejo pri zavarovalnici, temveč se odločijo za odkup terjatev zgolj na osnovi ocene tveganja neplačila. V času koronaukrepov in slabših kazalnikov gospodarske rasti so zavarovalnice pri odobravanju limitov previdnejše, to pa za ponudnike odkupov terjatev oziroma faktoringa, ki zavarujejo odkupljene terjatve pri zavarovalnicah, posledično pomeni nižanje limitov za odkupe terjatev.

NLB ponuja podjetjem tako regresni kot brezregresni odkup terjatev. Pri regresnem odkupu mora znesek odkupljene terjatve v primeru, da je dolžnik ne plača, poravnati odstopnik (prodajalec blaga), pri brezregresnem odkupu pa celotno tveganje neplačila prevzame banka. V NLB priporočajo podjetjem brezregresni odkup terjatev. Podjetja lahko prodajo terjatve do partnerjev v Sloveniji in v tujini, saj je NLB od lani članica mednarodnega združenja FCI (Factor Chain International) in omogoča tudi čezmejni odkup terjatev.

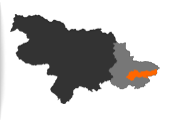

Zgornja Gorenjska

Zgornja Gorenjska Kranjska Gora

Kranjska Gora Jesenice

Jesenice Žirovnica

Žirovnica Radovljica

Radovljica Bled

Bled Gorje

Gorje Bohinj

Bohinj Osrednja Gorenjska

Osrednja Gorenjska Tržič

Tržič Naklo

Naklo Kranj

Kranj Preddvor

Preddvor Jezersko

Jezersko Šenčur

Šenčur Cerklje na Gorenjskem

Cerklje na Gorenjskem Južna Gorenjska

Južna Gorenjska Železniki

Železniki Žiri

Žiri Gorenja vas-Poljane

Gorenja vas-Poljane Škofja Loka

Škofja Loka Medvode

Medvode Vodice

Vodice Vzhodna Gorenjska

Vzhodna Gorenjska Komenda

Komenda Kamnik

Kamnik Mengeš

Mengeš Trzin

Trzin Domžale

Domžale Moravče

Moravče Lukovica

Lukovica Karavanke

Karavanke